- Lånebelopp: 10 000 kr - 15 000 000 kr

- Löptid: 1 mån - 36 mån

- Läs mer om Froda

- Utan UC: Ja

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 25 000 kr - 2 000 000 kr

- Löptid: 1 mån - 36 mån

- Läs mer om Fakturino

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: JA

- Lånebelopp: 10 000 kr - 10 000 000 kr

- Löptid: 1 mån - 60 mån

- Läs mer om Creddo

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 20 000 kr - 40 000 000 kr

- Löptid: 0.5 år - 5 år

- Läs mer om Lenditum

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 25 000 kr - 1 000 000 kr

- Löptid: 6 mån - 36 mån

- Läs mer om Fedelta

- Utan UC: Ja

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 10 000 kr - 6 999 996 kr

- Löptid: 1 mån - 60 mån

- Läs mer om Kompar

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 10 000 kr - 4 000 000 kr

- Löptid: 1 mån - 60 mån

- Läs mer om Krea

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 20 000 kr - 2 000 000 kr

- Löptid: 6 mån - 24 mån

- Läs mer om CapitalBox

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 30 000 kr - 300 000 kr

- Löptid: 2 mån - 18 mån

- Läs mer om Approva

- Utan UC: Ja

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 10 000 kr - 5 000 000 kr

- Löptid: 1 mån - 60 mån

- Läs mer om Zmarta Företagslån

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 20 000 kr - 200 000 kr

- Löptid: 1 mån - 36 mån

- Läs mer om OPR-Företagslån Flex

- Utan UC: Ja

- Fast månadsavgift: NEJ

- Factoring: NEJ

- Lånebelopp: 10 000 kr - 2 000 000 kr

- Löptid: 6 mån - 36 mån

- Läs mer om Qred Bank AB

- Utan UC: Ja

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 100 000 kr - 1 999 992 kr

- Löptid: 1 mån - 36 mån

- Läs mer om Corpia

- Utan UC: Ja

- Fast månadsavgift: NEJ

- Factoring: NEJ

- Lånebelopp: 100 000 kr - 5 000 000 kr

- Löptid: 3 mån - 36 mån

- Läs mer om Toborrow

- Utan UC: Nej

- Fast månadsavgift: NEJ

- Factoring: NEJ

- Lånebelopp: 100 000 kr - 10 000 000 kr

- Löptid: 13 mån - 60 mån

- Läs mer om Ponture

- Utan UC: Nej

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 30 000 kr - 500 000 kr

- Löptid: 1 mån - 18 mån

- Läs mer om OPR-Företagslån

- Utan UC: Ja

- Fast månadsavgift: JA

- Factoring: NEJ

- Lånebelopp: 50 000 kr - 2 000 000 kr

- Löptid: 6 mån - 36 mån

- Läs mer om Lendo Företagslån

- Utan UC: Nej

- Fast månadsavgift: NEJ

- Factoring: JA

Jämför företagslån

Marknaden för företagslån har växt lavinartat bara de senaste åren. Det har kommit många nya finansbolag och kreditinstitut som låter dig låna till företaget. Med en allt större del aktörer blir det också svårare att hitta det bästa och billigaste företagslånet. Att som oerfaren sitta och sålla bland alla finansbolag kan vara både jobbigt och tidskrävande. Därför är det bättre att ta hjälp av en jämförelsesajt så som denna eller helt enkelt vända sig till en låneförmedlare av firmalån.

Att jämföra företagslån och företagsfinansiering lönar sig ofta. Detta då räntor, avgifter och villkor kan skilja sig stort mellan olika aktörer. Således kan finansieringen bli dyrare än nödvändigt om man inte väljer rätt finansbolag. Därtill ställer samtliga långivare olika krav på den som ansöker om ett företagslån. För att undvika onödiga UC-kontroller på din verksamhet är det bättre att vända sig direkt till ett finansbolag som man vet kommer bevilja verksamheten ett lån. Här på Allt om Företagslån får du alltid en bra överblick över villkor och krav hos samtliga låneinstitut. På så sätt slipper du gå omvägar för att hitta den bästa och mest lämpliga finansieringen för just ditt bolag.

Låna pengar till företaget

Att låna pengar till företaget är något som många svenska entreprenörer gör idag. Anledningarna till varför man lånar är lika många som det är bolag som lånar. En vanlig anledning är att man vill få företaget att växa genom att göra diverse investeringar. Det kan handla om att man behöver köpa in nya maskiner, rekrytera ny personal eller göra en annan större satsning. Man kan även låna för att genomföra en marknadsföringskampanj som man tror ska öka tillväxten. Vissa svenska företag tar ett företagslån för att kunna finansiera ett uppköp av ett annat bolag. Att låna till företaget kan även vara lämpligt för det bolag vars intäkter tenderar att vara oregelbundna. Med ett företagslån eller en checkkredit kan man enkelt balansera upp ekonomin och få ett bra kassaflöde.

Att låna pengar till företaget är möjligt oavsett vad det är för typ av bolag du driver. De flesta finansbolag erbjuder företagsfinansiering till bolag av alla typer så länge företaget finns registrerat i Sverige. Således kan du ansöka om ett företagslån om du har något av följande bolag registrerat i Sverige:

Olika typer av företagsfinansiering

När man tänker på att låna pengar till företaget så är det kanske främst företagslån som kommer upp i huvudet. Men faktum är att det finns flera olika typer av företagsfinansiering. Beroende på vilket behov ditt bolag har kan olika typer av finansieringslösningar passa bättre eller sämre. Nedan kan du kortfattat läsa vad varje finansieringslösning innebär. Vill du ha mer information om respektive företagsfinansiering så hänvisar vi dig till våra andra sidor här på Allt om Företagslån.

Företagslån

Ett företagslån fungerar precis som ett vanligt privatlån i det avseende att man lånar en fast summa. Du kan låna alltifrån 10 000 kr upp till 2 miljoner kronor till din verksamhet. Lånet betalas oftast av månadsvis med en fast månadskostnad. Löptiden på ett företagslån kan variera. I samband med tecknandet av ett företagslån krävs det ofta att en eller flera ägare går i personlig borgen för lånet. I övrigt kan det krävas andra säkerheter så som pantsättning av aktier. Detta är dock mindre förekommande när du vänder dig till ett finansbolag för att låna pengar till bolaget.

Factoring

Factoring är en annan typ av företagsfinansiering som innebär att man säljer eller belånar fakturor. I detta fall kan finansbolag köpa dina fakturor mot en viss avgift. Du får då in pengar till ditt företag direkt istället för att behöva invänta betalning från kunder. Väljer du istället att belåna dina fakturor så ligger belåningsvärdet runt 60-95%. Även när du belånar fakturor får du betala en viss avgift som ofta är procentuellt baserad. Fakturaköp och fakturabelåning går även under benämningarna ”factoring utan regress” och ”factoring med regress”.

Checkkredit

Checkkredit eller företagskredit är en tredje form av finansieringslösning för dig som har en verksamhet i behov av likviditet. En checkkredit kan likställas med ett digitalt kreditkort för företag. Du ansöker helt enkelt om en kreditlimit och kan sedan fritt utnyttja medel inom detta utrymme. En checkkredit lämpar sig för bolag som har en ojämn intäktsfördelning. En företagskredit kan med fördel även användas som en säkerhet för oförutsedda utgifter. Fördelen med denna finansieringslösning är att ditt bolag enbart betalar ränta och avgifter för den kredit som faktiskt nyttjas.

Vad innebär lågkonjunktur?

Konjunktur är en term som beskriver den ekonomiska situationen i ett land eller en annan stor ekonomi. När det blir lågkonjunktur försämras ekonomin och tillväxten avtar eller minskar. I en lågkonjunktur tenderar arbetslösheten att öka och investeringarna minskar. Nedan kommer vi att gå igenom och prata lite mer om vad lågkonjuktur innebär, hur det påverkar... Läs mer »

Rädda ditt företag från ekonomisk kris

När man driver ett företag så finns det inga garantier för hur framtiden kommer att se ut och hur ekonomin i ditt företag kommer att påverkas. Ibland kan ett företag gå bra under en väldigt lång period för att sedan börjar gå den andra vägen och detta kan leda till en ekonomisk kris för företaget.... Läs mer »

Så förbättrar du företagets lönsamhet

Du som driver företag vill såklart göra detta på ett lönsamt sätt. Detta oavsett om du driver ett större aktiebolag eller en mindre enskild firma. Men det är inte alltid så enkelt som det låter att driva ett lönsamt företag. Ibland kan ett företag ha stora intäkter, men ändå inte vara lönsamt. Det finns många... Läs mer »Vem kan teckna ett företagslån?

Som vi varit inne på så är det möjligt för de flesta svenskregistrerade företag att teckna ett företagslån. Det spelar alltså ingen roll vilken form ditt bolag har eller i vilken bransch bolaget verkar i. Istället kan allt ifrån hårsalonger till åkerier och fintechbolag ansöka om ett firmalån. Det viktiga är att företaget innehar en F-skattsedel samt att bolaget finns registrerat hos Bolagsverket. Vidare måste du som ägare vara beredd att gå i personlig borgen för lånet. Detta förutsätter att du har namnteckningsrätt i företaget.

För att få låna pengar till ditt företag måste din verksamhet även nå upp till de krav och villkor som långivaren ställer. Det kan handla om att det ska finnas en hållbar affärsplan eller att du kan visa upp en realistisk budget. Vissa långivare kräver även en viss årlig omsättning. I samband med att en låneansökan görs så kommer långivaren att göra en kreditbedömning. Denna kreditbedömning görs av både företag och eventuella borgensmän. Det gäller då att din verksamhet kan påvisa en god och sund ekonomi. Detta för att ditt bolag ska ha den återbetalningsförmåga som krävs för att få låna. I samband med att en kreditbedömning görs kan du få komma att visa upp balansräkningar, transaktioner och bokslut. Detta är något långivaren vill ha in för att kunna beräkna kreditrisken.

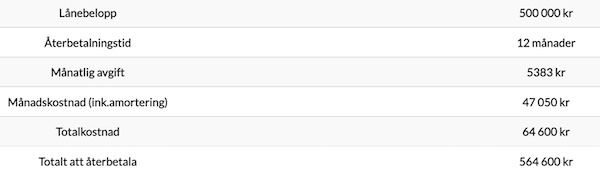

Vad kostar ett företagslån?

Ett företagslån kan kosta olika mycket beroende på vilket finansbolag du vänder dig till. Därtill baserar sig kostnaden på hur stort lånebelopp som är aktuellt samt vilken löptid man väljer. Kostnaderna består av ränta och avgifter. Det blir dock allt mer vanligt att långivare arbetar med en fast avgift där alla kostnader är inräknade. På så sätt blir prissättningen transparent och du slipper oroa dig för dolda och oförutsedda kostnader. När du vet vad den fasta månadskostnaden är kan du dessutom enkelt kalkylera och budgetera för framtida månader. I de flesta fall har du som företagare även möjlighet att förtidslösa ditt företagslån. Om du redan initialt vet med dig att du kommer göra detta så är det extra viktigt att se över långivarnas villkor. Vissa finansbolag tar nämligen ut en extra avgift eller en ränteskillnadsersättning för detta. Nedan ser du ett exempel på lånekostnad för att du ska få en bild av vad ditt företagslån kan kosta.

Företagslån utan säkerhet

De flesta av de företagslån som finns representerade här på sajten är företagslån utan säkerhet. Detta innebär att du inte behöver pantsätta några aktier eller gå in med några andra säkerheter för att få låna. Detta till skillnad mot om du lånar pengar till ditt företag hos storbanker som ofta kräver säkerhet. Då kan du exempelvis behöva pantsätta fastigheter maskiner för att få låna. Väljer du istället att låna av ett finansbolag så tar du ett företagslån utan säkerhet och då krävs det i regel enbart personlig borgen som säkerhet för lånet. Personlig borgen innebär att du som ägare förbinder dig att betala lånet om företaget inte är förmöget att göra så. Vid mindre företagslån så krävs personlig borgen i regel bara från en ägare. Om ditt bolag lånar ett större belopp så kan det krävas att fler än en ägare går i personlig borgen för lånet. Personlig borgen används som en säkerhet av finansbolaget för att säkerställa att pengarna återbetalas enligt plan.

När personlig borgen krävs som säkerhet så kommer långivaren att göra en kreditupplysning på dig som ägare. Detta för att säkerställa att du har den ekonomiska förmåga som krävs att återbetala lånet. Om du har en enskild firma eller ett handelsbolag så är redan du som ägare personligt ansvarig för lånet. Innan du tar ett företagslån med personlig borgen bör du vara väl införstådd med vad det innebär att gå i borgen.

Låna pengar till nystartat företag

Har man just startat sitt företag så kan det vara svårt att få det att gå ihop den första tiden. Kanske har inte intäkterna börjat strömma in eller så behöver man göra nödvändiga investeringar för att få verksamheten att rulla. Vidare så har ett nystartat företag ingen historik att visa upp när det gäller ekonomi. Detta kan innebära svårigheter att få ett företagslån då långivaren blir tvungen att ta en hög kreditrisk. Med anledning av detta är det inte alla finansbolag som erbjuder företagslån till nystartade företag. Däremot finns det de långivare och finansbolag som gör det. Vänder du dig till dessa för att låna till ett nystartat företag så bör du vara beredd på att visa upp en genomarbetad affärsplan.

Om du vill ta ett företagslån till ett nystartat företag så får du räkna med att du inte kommer att bli erbjuden de högsta lånebeloppen. Istället är det vanligt att finansbolag som mest lånar ut 50 000 kr till nystartade företag. För att få låna dessa pengar krävs det också att du uppfyller vissa krav och villkor. Bland annat behöver du gå in med säkerhet för lånet i form av personlig borgen. Du kan även behöva uppvisa en plan på hur du ska använda pengarna i din verksamhet.

Vanliga frågor och svar

Vilka företagsformer accepteras?

Vilka företagsformer som accepteras kan variera mellan olika långivare. Majoriteten av de finansbolag som erbjuder företagslån accepterar dock alla typer av företagsformer. Således kan du bli beviljad ett företagslån om du har ett aktiebolag, handelsbolag, kommanditbolag eller enskild firma.

Hur stort lån kan jag bli beviljad?

Hur mycket du kan låna till ditt företag beror till stor del på hur kreditvärdigt ditt bolag är. De flesta långivare erbjuder företagslån mellan 10 000 kronor och 2 miljoner kronor.

Går det att få ett företagslån trots betalningsanmärkningar?

Enstaka betalningsanmärkningar behöver inte äventyra ditt bolags chanser att få ett företagslån. Däremot krävs det att din verksamhet har en i övrigt god ekonomi. Återbetalningsförmåga och kreditvärdighet är A och O när du ska ta ett företagslån.

Finns det företagslån utan UC?

Många av de långivare som erbjuder företagslån inhämtar kreditupplysningar från andra företag så som Bisnode och Creditsafe. Att ta ett företagslån utan UC är alltså möjligt för den som vill det. Detta kan vara bra i de fall man vill undvika förfrågningar och inte vill att kreditvärdigheten ska påverkas av en låneansökan.

Vilka utbetalningstider gäller?

Utbetalningstider av företagslån varierar mellan olika långivare. De flesta finansbolag betalar ut inom 24 h efter godkänd ansökan.

Kan jag låna till ett nystartat företag?

Ja, det är möjligt att låna pengar till ett nystartat företag. Det kan dock finnas begränsningar för hur mycket du kan låna. De flesta finansbolag erbjuder nya företag att låna 50 000 kr utan säkerhet.

Företagslån utan UC

För den som värnar om sin kreditvärdighet och inte vill samla på sig en massa förfrågningar i UC så kan företagslån utan UC vara ett lämpligt alternativ. De finns flertalet långivare på marknaden som erbjuder företagslån där kreditupplysning inhämtas från andra företag än UC. Inte sällan tas en kreditupplysning hos Creditsafe eller Bisnode. Dessa förfrågningar är inte synliga för några andra banker. Istället är det enbart andra finansbolag och kreditinstitut som använder sig av samma företag som kan se dina och ditt företags förfrågningar. Således kommer din låneansökan om ett företagslån utan UC inte att påverka dina eller ditt bolags framtida chanser att låna pengar.

Företagslån utan UC erbjuds främst till små- och medelstora företag i Sverige. Det som krävs är att ditt företag innehar F-skatt samt finns registrerat hos Bolagsverket. Vidare kan de krav som ställs på låntagaren skilja sig åt mellan olika finansbolag och kreditinstitut. Exempel på finansbolag som erbjuder företagslån och checkkredit utan UC är FRODA, Mynt, Monetise och Approva.

Så ansöker du om ett företagslån

Har du en verksamhet som är i behov av likviditet så kan du enkelt och smidigt ansöka om ett företagslån online. Majoriteten av de finansbolag som erbjuder företag att låna pengar gör detta digitalt. Detta förenklar inte bara ansökningsprocessen utan gör även att långivarna kan hålla nere kostnaderna. Dagens finansbolag har inte samma omkostnader som storbankerna som måste betala höga hyror för stora bankkontor. Detta gör att man kan erbjuda lägre lånekostnader än de flesta större banker i landet.

För att ansöka om ett företagslån behöver du bara besöka långivarens hemsida. Innan dess kan det vara bra att jämföra företagslån för att se vilken aktör som erbjuder ditt bolag bäst lånevillkor. När du hittat en lämplig kandidat så sker låneansökan direkt på finansbolagets hemsida. Där får du först identifiera dig med BankID. Vissa finansbolag vill också att du kopplar upp dig mot ditt företagskonto för att analysera bolagets transaktioner. I övrigt går låneprocessen till som när du tar ett vanligt privatlån. Du får fylla i uppgifter om dig själv och ditt företag. Därtill får du svara på de frågor som finansbolaget ställer om din verksamhet.

I de fall som personlig borgen krävs får du även signera ett borgensavtal. När formuläret är komplett så kan du skicka in din låneansökan. Därefter kommer finansbolaget att göra en kreditbedömning av ditt företag. Detta innebär att dina lämnade uppgifter ses över samt att en kreditupplysning inhämtas. Du kan sedan förvänta dig svar på din låneansökan inom 24 h. Får du ett godkänt besked kan du signera lånehandlingar digitalt och i de flesta fall betalas företagslånet ut till ditt företagskonto inom ett dygn.

Vanliga säkerheter vid företagslån

När du lånar pengar till ditt företag kan det krävas vissa säkerheter. I de flesta fall kommer du undan med säkerhet i form av enbart personlig borgen. Tar du ett större företagslån eller ansöker om ett bolagslån hos banken så kan andra säkerheter bli aktuella. Här nedan beskriver vi kortfattat vilka dessa säkerheter är samt vad dom innebär.

Personlig borgen

När det gäller företagslån för små- och medelstora bolag så är personlig borgen den absolut vanligast förekommande säkerheten. En säkerhet är, för den som inte vet, ett åtagande som bidrar till att långivarens risk minskar. Att gå i personlig borgen för ett lån innebär att man åtar sig att betala ränta och amortering i de fall företaget är oförmöget att göra så. Du som privatperson kan alltså krävas på betalning om ditt bolag inte sköter återbetalningen av lånet. Fördelen med personlig borgen är att du inte behöver några reella tillgångar för att låna. Nackdelen är att det är en personlig risk för dig och din privatekonomi.

Pant i fastigheter

Vid större företagslån kan det krävas ytterligare säkerhet för att låna. Då är det möjligt att pantsätta en eller flera fastigheter som din verksamhet äger. Pantsättning av fastighet ses i de flesta fall som en väldigt bra säkerhet vilket ökar ditt företags möjlighet att få lån. Nackdelen med denna typ av säkerhet är att långivaren har rätt att ta fastigheten i anspråk om återbetalningen av lånet inte fullföljs.

Immateriella rättigheter

Sitter ditt företag inne på immateriella rättigheter så som ett patent eller ett registrerat varumärke så kan dessa rättigheter pantsättas. När det gäller utlåning till mindre bolag så är denna typ av säkerhet dock väldigt sällsynt.

Pantsättning av aktier

Ett annat sätt att bidra med säkerhet till ett lån är att pantsätta aktier i företaget. När du pantsätter aktier så har långivaren rätt att ta dessa i anspråk om återbetalningen av lånet missköts. Detta innebär alltså att du blir av med andelar av ditt företag.